就在很多人还在争论现在是牛市还是熊市、经济和股市背离的时候,我已经把目光放到后疫情时代的发展,我认为与其在争论牛熊,不如把目标瞄准下一个5-10年。在过去两个月自从美联储重启QE后,接着是无限QE后,对于内部会员我都一直分享关于我们的钱(尤其是现金)接下来3-5年又要开启一个迅速贬值的时代,也写了一篇超深度的文章(链接在最下方) 。首先由美元带动的贬值、接着到全世界货币也跟着贬值,大家辛苦赚来的钱的购买力将会越来越弱,我可以预见在5-10年后的物价、房价将会是现在价格的至少双倍以上,而我相信如果选对股票的话就更不必说了,回酬会更加可观,所以我们一定要善于分配我们的资金在抗通膨的资产,比如股票、房子、贵金属等等。

这篇文稿其实是5月3日时登刊在Truevestor的月刊,在这里首次公开分享给大家参考。我个人对于未来5-10年最佳对抗通膨的投资工具就是股票、接着是房地产,现在美联储和各国央行放出来的水就像肥料,美联储给了我们很多肥料,我们的资金就像种子,我们要种出东西就一定要把种子埋入土里,种子也不是种了明天马上发芽,发芽了也不是一下子就结出果实,可是一旦发芽后我们有美联储和央行提供的很多肥料让它茁壮成长,长得肥肥胖胖,结出大大颗的果实。

所以央行放肥料了,要怎样善用这个肥料当然就是种菜、种水果、种稻米,种那些未来可以获益的东西,眼光放得更长远,然后等待它发芽结果。当然如果要指望木瓜可以一个星期就结果,或者是种稻米还要拔苗助长的话,那么就真的不适合种东西。

虽然我对下一个10年最看好的资产是股票,但像股票和房地产相信也不需要我多讲了,市面上也有很多资料可以参考,也有很多大师在谈论,而我总是喜欢分享那些比较少人分享的一种也可以抗通膨的东西,那就是贵金属。我认为接下来QE 流出去的钱在经济复苏后会开始发酵,到时候市场的钱会变得泛滥,所以要对抗这个货币泛滥或贬值,我们的资产除了需要有股票或房产之外,还需要有一小部分的贵金属,以多元化我们的投资组合,同时也增加一些防御性。

所以央行放肥料了,要怎样善用这个肥料当然就是种菜、种水果、种稻米,种那些未来可以获益的东西,眼光放得更长远,然后等待它发芽结果。当然如果要指望木瓜可以一个星期就结果,或者是种稻米还要拔苗助长的话,那么就真的不适合种东西。

虽然我对下一个10年最看好的资产是股票,但像股票和房地产相信也不需要我多讲了,市面上也有很多资料可以参考,也有很多大师在谈论,而我总是喜欢分享那些比较少人分享的一种也可以抗通膨的东西,那就是贵金属。我认为接下来QE 流出去的钱在经济复苏后会开始发酵,到时候市场的钱会变得泛滥,所以要对抗这个货币泛滥或贬值,我们的资产除了需要有股票或房产之外,还需要有一小部分的贵金属,以多元化我们的投资组合,同时也增加一些防御性。

我们都知道在贵金属方面,说到流通性和普遍性,当然就是黄金和白银,所以我们要用贵金属对抗通膨的话最好的选择就是买入黄金或白银。

但这次我个人更看好白银,主要原因就是白银不只是像黄金一样属于稀有的贵金属,它同时也是人类工业和医疗领域不可或缺的金属,我会在下面一一解释:

但这次我个人更看好白银,主要原因就是白银不只是像黄金一样属于稀有的贵金属,它同时也是人类工业和医疗领域不可或缺的金属,我会在下面一一解释:

1) 金银比率 Gold-Silver Ratio

金银比率是用来衡量黄金与白银价格的之间的关系,也代表了购买1ounce盎司黄金需要多少ounce盎司的白银。

当金银比率上升 = 黄金跟白银相比变得越来越贵,

当金银比率下降 = 黄金跟白银相比变得越来越便宜。

根据历史来看,

当金银比率在高位的时候(大于80) = 黄金高估、白银低估,适合购买白银,

当金银比率在低位的时候(小于50) = 黄金低估、白银高估,适合购买黄金。

从上图可以看到金价比已经来到了几千年来的历史新高111倍,也就是说要用111 ounce的白银才能换得1 ounce得黄金,是非常夸张的比例。另外在过去每次经济危机之后,经济开始复苏的时候这个金银比都会出现下跌趋势,表示白银会在经济复苏时出现上涨行情,而过去几次的经济危机,股市跌至底部的时候银价也是刚好在底部趋稳,过后就随着股市上涨而跟着涨了。

上图也显示每当金银比处在高位时,白银在接下来几年的表现都会跑赢黄金。

2) 白银更广泛的用途(未来需求复苏)

a) 工业用途

其实在我们的日常生活,哪怕是你现在看着这篇文章的手机或电脑里面都有银的成分,白银在我们的工业领域是非常重要的一种贵金属,普遍使用在的物品超级广泛,例如:手机、电脑、感光器、太阳能板、卫星、电池、X-ray底片、电子板、医疗设备等等。白银的化学性质稳定、是所有金属中导热和导电能力最强的金属、也不容易受到化学物品腐蚀、同时伸缩性强,成为了工业领域尤其是电子业不可或缺和不可被取代的金属之一。白银除了稳定的性质适合用在核能发电控制炉,也是天然的化学催化剂(Reagent)。

顺便说一个冷知识:我们看古装戏的时候,在古代的时候很多王室在进食之前都用“银针”来检验食物或酒水有没有被下毒,因为古代的时候最常用的毒药就是砒霜,砒霜里还有硫化物,那么当用银针检验的时候,硫和银产生化学作用就会让银针变黑。

b) 医疗用途

根据美国ScienceDaily的研究报告显示,银可以有效的杀灭液体中的细菌微生物,液体中的微生物被银吸附后,呼吸作用的酶Enzyme就失去功能,同时也会分解微生物的DNA和蛋白质,也会阻止微生物进行复制,微生物就会开始死亡。银离子的杀菌能力特别强,每litre的水只要有0.00000002mg的银就可以杀死水中大部分细菌。

所以在蒙古的牧民都喜欢用银杯银碗来装新鲜牛奶,因为如果用普通容器装的牛奶不到3天就坏了,可是用银杯来装牛奶放一个星期都没事,因为它可以杀灭那些导致牛奶变质的细菌,所以如果你有钱的话不妨买一个银碗银杯来使用。正因为银的杀菌能力很强,目前很多滤水器里都有银的过滤器,像游泳池也用银来净化泳池里的水,使用银净化的水也不会像使用化学药品那样刺激游泳者的眼睛和皮肤。此外,银也有抗炎或治疗烧伤的特性,还能促进伤口愈合,治疗大面积烧伤的纱布都会镀银离子以加速愈合。

小结:所以由于白银的需求并不像黄金只是避险工具,白银同时还有广泛的工业和医疗用途,所以随着经济未来的复苏也会带动白银的需求。

3) 黄金和白银历史表现(QE之后)

以上是白银在2008年11月美联储执行QE量化宽松之后的大牛走势,从执行后到高点一共涨幅365%。白银的涨幅看起来比黄金更高除了是因为价格比较低之外,也是因为经济复苏对白银的工业需求也提高。

从上图我们可以看到在2009年经济复苏后,白银的整体需求开始提高,从而刺激了白银的价格。

未来随着电动车的发展,尤其是在电池和车内越来越多的电子设备将会带动白银的需求上升。

4) 黄金和白银的储备比例

数据来源:美国USGS

从上图我们可以对比黄金和白银在地球的储备比例,黄金是50,000吨,白银市560,000吨,所以这世界上白银目前的总量是黄金的11.2倍,所以根据供需平衡的角度来看的话,我们上面提到的金银比应该要在11.2倍,而不是现在夸张的111倍,所以可见得白银已经被市场低估了。

目前地球的白银已发掘储备量是560,000吨,每年的需求是1000mil ounces = 28,350吨,也就是说如果在没有新发现的银矿的情况下,目前的总储备只能提供多20年的需求。当然这只是一个参考,因为银不像石油用了就完了,实体银是可以再回收和重新炼制成新的银产品的,就比如我们电子和电器产品里的银成分经过再回收可以重新使用回那些银。

可以投资白银的ETF选项

最后当然是分享一些可以投资的工具给那些已经做好功课和有打算部署的投资者,其实可以投资银的方式除了购买银条、银户口存款、银饰之外,作为股票投资者也可以购买到银的ETF。我上面就列出了比较稳定的两支白银ETF:SLV和USLV。

而还有一个很重要的是,SLV跟原油的USO,BNO,USL那些不同的是,SLV“不是”购买白银期货,而是购买实体的银条,所以不会有期货转仓的损耗或是期货规矩的限制(这两天会发布下一篇关于期货的文章),所以你买入SLV就是等于买入银条,而不是期货或是什么衍生产品,SLV会在每次累积了50,000股的资金后就一次过拿去买入银条来储存。

也就是说假设投资者A买入20,000股的SLV, 投资者B买入40,000股的SLV, 那么SLV就会把50,000股的钱拿去买入银条,然后剩下的10,000股继续保留现金累积更多的资金才去买银条。

根据SLV去年尾的组合可以看到它目前持有的银条数量是362mil ounces,也等于10,280吨的银条。

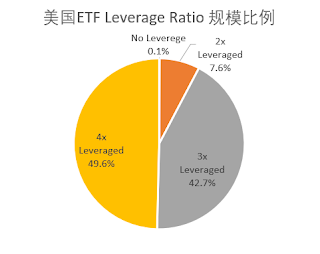

而另一个ETF选项是USLV, 这支ETF有3倍杠杆,也就是说银价上涨1%的话,它理论上会涨3%,银价下跌1%的话,它理论上也会下跌3%。虽然我个人是持有USLV,不过我不建议那些不熟悉杠杆操作的投资者直接选择USLV,因为风险相对会更高。而那些老手则可以用3倍杠杆的来增加自己的资金效率。

技术分析方面,白银期货自2014年开始,长期的趋势处在一个缓慢的下跌通道里,而目前正再度尝试通道的阻力。如果突破这个通道的话,中长期可上看至$25-$26。

中期趋势可说在$14-$20之间摆动,上几周探底反弹后,在$16有小幅拉回,在Fibo 的黄金比例反弹,并突破前期高点,目前中期的第一目标是$18,接着是$19.2和$21。只要趋势不创出lower low,这个上升趋势有望继续保持下去。

短期方面,在3月从谷底拉升后短暂回调,4月突破前期高点的阻力,而在5月3日刚好完成这篇分析并刊登,当时正好在之前突破的$14.8水平得到支撑,之后的短短几天就吃了猛药往上冲,2个星期内涨了超过20%,而如果买入3倍杠杆的USLV更是在2星期获得70%回酬。

在这轮的打熊之战中,没料到白银的回酬居然比组合中的股票回酬还要高,让这次的打熊之战全青的组合中挑起大旗。

最新技术分析(5月20号):

中期趋势可说在$14-$20之间摆动,上几周探底反弹后,在$16有小幅拉回,在Fibo 的黄金比例反弹,并突破前期高点,目前中期的第一目标是$18,接着是$19.2和$21。只要趋势不创出lower low,这个上升趋势有望继续保持下去。

在这轮的打熊之战中,没料到白银的回酬居然比组合中的股票回酬还要高,让这次的打熊之战全青的组合中挑起大旗。

总结:

其实这里并不是要鼓励大家一定要买银,其实我仍然认为未来5年10年对抗通膨和资金泛滥问题最好的资产是股票和房产,但如果你想要分散投资在这两个高风险资产以外的资产的话,那么贵金属是一个不错的选择,但我还是建议这个部署不需超过总资产的15%,而且也是可有可无,纯粹只是达到资产多元化的风险分散功能,因为贵金属在熊市可以避险,在牛市可以抗通膨,两面都可以操作。

而贵金属当中,黄金已经启动引擎,在去年美联储突然停止加息的时候,接着降息的时候就开始上涨,接着今年3月的股市崩盘之后推出无限QE更是推动黄金加速上涨。但看回白银仍然还没启动引擎,主要是白银有避险利好的同时,反面却有工业需求放缓的利空,所以白银的走势处在不涨也不跌的局面。因此未来印出的钱引起通膨之后,加上经济复苏、需求恢复的时候,白银预计会跑赢黄金,发挥它过去好几次危机复苏后的相同涨势。

但我们不能过度期望白银或黄金可以跑出像2009年-2012年的那股金属大牛市,因为那次是市场对QE的过度反映了,已经变成贪婪炒作,我认为黄金接下来1-2年去到2000-2200和白银接下来去到20-26是合理的目标,我并不指望可以复制2009年的那种涨势,当然我们也可以配合技术分析和资金管理的操作来对贵金属的组合进行调整,因为这不适合长期持有,只是要抓住那股资金引发水灾的货币贬值效应,或许这股效应只是在经济复苏后维持2-3年罢了,所以懂得买的人也要懂得卖。

如果有兴趣知道怎么购买美股或这个SLV的话可以点击: "我有兴趣"

关注我们新的Telegram频道以获得最新资讯:QuanTechPro 投资分享站

你可能也有兴趣阅读:

美国的金融体系怎么了?带你超深入了解量宽和货币经济学

https://icemilkinvestment.blogspot.com/2020/03/blog-post_27.html

关注我们新的Telegram频道以获得最新资讯:QuanTechPro 投资分享站

你可能也有兴趣阅读:

美国的金融体系怎么了?带你超深入了解量宽和货币经济学

https://icemilkinvestment.blogspot.com/2020/03/blog-post_27.html

如果喜欢这篇文章请转发出去给更多需要的人,

请继续关注我们的专页以获得最新的分享与活动:

“央行放水+资金泛滥的时代”必须要懂的投资工具