本来这两三个月都忙于筹备一些投资银行与机构邀请的讲座会内容,但近期的有一场投行邀请的分享会临时展延,所以让我暂时有个一些空挡和喘息的时间来写一写新文章,由于没太多时间重新构思新主题,所以我选择分享一些关于个人对这2018下半年宏观经济的基本面和技术面的简单分析。不知不觉又写了很长,读者们请耐心读完,慢慢消化。

基本上这篇文章会提到一些投资者在下半年需要留意的课题以及影响股市与期货市场的元素,这些课题与元素包括:

1) 美国宏观经济:失业率、通膨率、美联储利率与大马隔夜利率(OPR)

2) 美中贸易战

3) 美国股票市场:道琼斯工商指数、标准普尔500指数

4) 美元

5) 大宗商品期货市场:原油、黄金、玉米

6) 大马棕油期货市场

7) 大马政府新政策的影响

8) 大马股票市场:KLCI

1) 美国失业率、通膨率与美联储利率与大马隔夜利率(OPR)

|

| 美国失业率 |

美国的失业率虽然在6月份稍微从3.8%提高0.2%去到4.0%,不过这几个月失业率处于的水平仍然属于近18年的新低点。失业率回到低点是对美国经济向好的一个证明,当失业率偏低,代表美国国内的企业发展与扩充良好,制造更多的就业机会,让更多人拥有工作和收入。当有了工作和收入,人们就更有能力消费,有了消费就有了需求,有了需求就提高了商品价格,进而间接的提高了通膨率。

|

| 美国通膨率 |

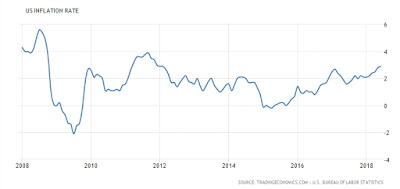

目前美国的通膨率已经上升到自2012年后的高点2.9%,保持稳定的通膨率是一个经济健康成长的象征,因为表示经济正活跃着,企业赚的钱越来越多,人民的收入也越来越多,大家都愿意消费,金钱就会流通起来。

|

| 美联储利率 |

但是通膨率一直上升也会导致市场过热,商品和资产价格被过分推高,因此美联储需要适当的调整利率来抑制通膨率的温度。从上图的通膨率上升,我们也可以看到美联储自2015年尾开始陆续的升息来控制市场的热度。美国已经经历了长达7年的低利率与印钞时代,低贷款成本的蜜月期已经结束,美联储也开始了缩紧资产负债表的举措,避免市场过热。

根据上一次的FOMC会议,美联储预计今年还会有2次的升息,今年的利率目标是2.5%,同时也设定了2019年3.0%和2020年3.5%的目标。至于升息会带来什么效应,我们将在下面继续。

大马隔夜利率 OPR

|

| 大马隔夜利率OPR |

|

| 大马通膨率 |

不过关于我国国家银行是否会跟随美联储升息的脚步,我个人认为目前国行面对的压力还不足以让他们提高我国利率,最大的原因在于我国今年的通膨率自2月以来每个月都低于2%的水平,而最新的6月份通膨率更创近几年新低的0.8%。

整体来看,今年上半年我国的通膨率只有1.6%,远低于我国目前的隔夜利率3.25%。所以国行如果过度积极的升息可能会让通膨率进一步的下滑,让我国经济面对通缩的风险。

2) 美中贸易战

今年最好看的财经电视剧除了美朝的导弹风波,接下来就是美中贸易战了,是否还记得今年初世界老大和老二今晚打个喷嚏放个屁隔天开市就大跌,大家每晚最关注的已经不是facebook,而是特朗普的twitter,几句话就足以牵动全球市场。

由于有太多的故事情节,我就不再重复了。即使贸易战已经开打,美国接二连三的公布更多征税清单,但这场贸易战的最终目的绝对不只是单纯的因为贸易逆差,而是老大向老二发出警告别想尝试动摇老大的世界第一把交椅,让老二自行让步,贸易战只是一个用来发动警告的一个工具。

如果双方都不让步,这场战只会出现双输的局面,没有一方是赢家,痛苦的是两国的贸易企业和老百姓,大家都要吃和用贵货,另外欧盟、日本、印度等国,以及国际组织相信也不会长期坐视不理这个违反国际贸易规则的行为。所以个人认为这场贸易战不会长期的耗下去,就像美国和朝鲜当初也是局势紧绷,一直说要发动导弹了,最后的结局居然是相约在新加坡互相称赞对方是治国天才。

东方华尔街的结局情节:游戏结束后将重新制定新的游戏规则,所以要让游戏规则提早重新设定的方式就是让全部人都输,一场没有赢家的游戏。

至于市场方面,个人也认为目前的市场其实已经反映了至少7至8成的贸易战负面影响,投资者们都已经适应了老大和老二的叫骂战,一天没叫骂反而还觉得不习惯呢,所以贸易战继续造成市场的下行风险已经有限。

3) 美国股票市场:道琼斯工商指数

接下来以技术面来看看Dow Jones ,这个指数期货也是我个人近期非常活跃的,但交易时通常使用小时图的机会比较多,不过在这篇分析方面我就用日线和周线图来看整体走势。

Dow Jones目前仍然处于微幅的上升趋势,不过摆动幅度已经逐渐收窄,所以说美股目前会延续牛市还是步入熊市,现在还无法太早下定论,需再观察接下来的走势而定。短期而言,DJ目前面对三角形态的阻力,短线调整下来的可能性更大一些,目前是短线卖空投机者的进场时机(包括我 :P)。但长期而言,蓝色的上升趋势线和23500点的颈线将是DJ重要的堡垒,至于短线卖空的人就需要注意红色的阻力线。

4) 美元指数

上面我们提到美联储接下来陆续升息所带来的效应就是美元将继续增值。美元是全世界最流通也最安全的货币,当美国的利率逐渐提高后,将吸引更多投资者从高风险的新兴市场撤离资金,并把资金转为更稳定利率的美元,所以美国的升息环境将带动美元的升值,但同时也会是新兴市场的噩梦。

从上面的美元指数走势来看,美元经历了长达一年的跌势后,在今年4月尾终于强力突破了这个跌势,之后就非常迅速的上涨。目前美元正在测试95元顽固的阻力位,多次测试都无法突破,但以目前来看仍然是正面的,因为低点一直越来越高,形成了上升三角形。

随着美联储的升息脚步,个人认为美元在接下来的下半年至明年仍然会保持强势,可以再次的将我国出口导向的公司放回watchlist里,尤其是科技股。至于木材股与包装股目前受高原料价格影响赚幅,但最坏的时期可能将在年尾结束,而手套股的估值相当高,需谨慎投资。

5) 大宗商品期货市场:原油、黄金、玉米

原油

|

| 布兰特原油走势 |

原油期货是我今年相当活跃的市场之一,原因是趋势非常明确,期货讲求的就是大行情走势,而近一年的原油市场就是一个难得的大行情,一年内几乎翻倍了。不过布兰特原油在长达1年的涨势来到7月时无法再突破新高,而且还跌破了两个主要支撑堡垒:第一个是上升趋势线,第二个是double top形成的颈线。

虽然新的低点已经形成,但要等价格测试前期跌破的支撑水平,至于是否转为跌势还需要等多一个跌破来确认。不过这个月的两根红烛都非常强势,原油的牛市可能凶多吉少。

回到马股O&G相关的公司,目前比较值得关注的就是Serbadk,合约一直接不完,收购也一直收不完,公司相当积极,估值也相当合理。

|

| Serbadk 技术图 |

Serbadk 技术面方面,主力已经出现,股价刚刚突破三角形态,并开始测试历史新高的阻力水平,突破后将是新一轮涨潮。

|

| Hibiscus 技术图 |

很多股民想到油就想到Hibiscus,所以顺便分享目前的走势。技术方面,大红花仍然处在上升趋势,目前股价开始收窄,也多次的尝试突破0.945的阻力水平,一旦突破将可能测试近一年新高水平。虽然下半年North Sabah的油田将大幅度的贡献业绩,但仍然有不少投资者对公司的管理模式有所保留。

注:以上分析纯属个人意见,没有任何买卖建议,买卖需自负。

黄金

|

| 黄金日线图 |

|

| 黄金周线图 |

之所以开始操作黄金空头市场的原因是5月的那次跌破颈线,自从那轮开始黄金价格就节节败退,每一次回测都失败告终。从周线图来看的话,黄金已经创下新的低点,也无法守在趋势线之上。而宏观分析方面,强势美元将造成黄金和其他大宗商品的疲弱。

玉米

|

| 玉米期货周线图 |

玉米市场纯粹是因为个人的手痒,因为价格难得又回来到了近10年来的强力支撑线,是做多的好时机,止损风险也相当低。

当然还有很多大宗商品比如大豆也在这轮贸易战的影响而出现大跌的卖空行情,但我就不一一分析了。

6) 大马棕油期货市场

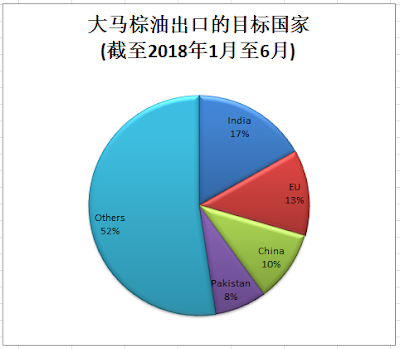

FCPO期货市场几乎还沉醉在熊市当中,基本面方面,在去年尾欧洲工业、研究及能源委员会投票赞同欧洲环境委员会,一同排斥棕油生产的生物燃料使用在欧盟的再生能源,这严重的影响了欧盟和大马的贸易关系。

在早前欧盟进口的棕油高达30%是来自我国,而也有接近30%来自印尼。另外我国棕油的第二出口目标国家就是欧盟高达13%,所以这次的投票也对身为第一和第二出口国的印尼和我们造成重大打击。不过中国表示将大量提高我国的棕油进口,有多少就买多少,可是目前最新数据还有待收集。

|

| FCPO日线图 |

|

| FCPO小时图 |

中短线方面,小时图自5月尾的新跌势下来后反弹,6月尾在61.8%得到阻力而再度下冲,突破100%后,第一目标138%已经达成,经过近期回弹,不排除将继续下冲第二目标161.8%以完成整个跌势。

还是那句,个人认为顺势而行,跌势中抓技术反弹的肉绝对没有顺势的肉更多,当你卖空到一定程度觉得不舒服的时候就离场观望,市场的机会多的是,不急于一夜致富。

种植股方面几乎都是和棕油价格走势差不多,所以要捞底的人在不利因素还没明朗化之前真的要谨慎操作。

7) 大马政府新政策

由于文章已经很长,我下面就提重点就好:

a) 新销售与服务税 SST取代了消费税 GST:

由于目前很多细节还没有拍板定案,也无法深入探讨对各方面的影响。但无论如何,尽早推出这项新税务将能够补缺废除消费税后国家收入的不足,虽然只能补上GST的一半收入,但总比完全没有要好,所以国际评级机构预计还是对我国抱有正面的态度。

至于消费情绪方面,个人认为无论有没有税务,人民还是一样会消费的,尤其是这3年来的GST早已融入了人民的生活习惯,大部分人民已经适应和麻木了,只是大选拿出来炒作,让人民重新回忆起最初的那个愤怒,来充当有利的大选子弹。但我明白每个人的经济状况不同,所以关于消费的这个问题我留给读者自己探讨。

b) 大型工程展延与缩减规模

这个很多分析师已经有给很多的看法了,所以可以参考这些分析师的看法。但个人认为建筑领域是已经超跌状态,虽然技术趋势仍然不美,但对价值投资者不妨是一个难得的机会,毕竟长远来看国家要发展成为先进国,基建工程真的必不可少,尤其是我国的交通真的还有很多不完善的地方,就比如我最近想从北马搭火车到新山也没有直达的ETS车票,需要搭到马六甲再转车去到新山。另外也有一些无关痛痒的建筑公司也跟着整个领域一起跌,这已经是情绪化了。

c) 最低薪资RM1500

这个目前还没有任何新的消息,但这无疑又是企业商家的一个痛楚,尤其是那些需要大量低层劳工的领域,例如种植业、生产业、家具业、建筑业等等。即使政府愿意分担RM250的涨幅,可是另一个RM250对商家来说也是非常疼痛的。

d) 舞弊与贪污丑闻

只有一句,长痛不如短痛,虽然我国丑闻像剥洋葱一样一层层的被揭发,也影响了外资对我国的信心而撤走资金,但个人相信这些只是暂时性的。我国的经济成长和经济环境仍然非常健康,一旦这些丑闻风波结束后,我国仍然是外资的新兴市场投资首选之一。

8) 大马股票市场:KLCI

|

| KLCI 周线图 |

2011年欧债危机导致KLCI下滑,之后触及这条蓝色上升线反弹。

2015年原油崩盘和一马公司丑闻导致KLCI再次大幅度下滑,之后也触及这条蓝色上升线反弹。

2018年贸易战和改朝换代导致KLCI又在大幅度下滑,而目前再次成功守在这条蓝色上升线。

所以这条上升线是KLCI长期走势的关键防守据点,一旦跌破就几乎宣告熊市。

虽然KLCI已经短线反弹,但这个反弹能不能扭转长期局势还需要看能不能创造更高的低点和更高的高点。

|

| KLCI日线图 |

|

| FKLI小时图 |

突然跳tone来到FKLI,因为想分享这次趋势扭转的关键突破点。在6月尾至7月中,FKLI形成一个收窄的三角形态,关键突破点在12号的早上,之后就一发不可收拾,就像饥渴忆旧的野兽一样狼吞虎咽。

关于各个领域的分析,就等下次在继续了。

总结:

本来说要浅谈,写着写着就变深谈了。以上属于比较宏观和大环境的小小分析,下次有时间再进行微观的行业与个别公司的分析。2018年无论是对股票市场、债券市场、或是期货市场,都是一个不平凡的投资年,但有危才有机,市场有波动才能创造获利的机会,希望大家能把握机会,趁着这个财富大转移,让自己的财富更上一层楼。

切记,情绪是投资交易的敌人,纪律是投资交易的朋友。不要盲目的在大波动中追涨杀跌,那只会偏体凌伤,做好周详的交易计划,然后跟着计划严格操作。PLAN WHAT YOU DO & DO WHAT YOU PLAN.

请继续关注我们的专页以获得最新的分享与下半年的活动:

FB Page:牛奶冰投资分享站 - QuanTech Pro

牛奶冰

QuanTech Pro

QuanTech Pro

22/07/2018

浅谈2018下半年的投资机会与风险 - 宏观基本面与技术面分析